Lipigon utökar nu sitt samarbete med Shanghai-noterade HitGen med screening av ett andra målprotein, och fortsätter därmed bygga sin pipeline av projekt med fokus på sjukdomar orsakade av störningar i kroppens fettomsättning. Med projekt baserade på olika högaktuella terapeutiska teknologier som genterapi och RNA-läkemedel och potential för effektdata i tidiga utvecklingsfaser fortsätter vi se goda förutsättningar för tidig utlicensiering och hög potential för aktien.

Analys: Johan Widmark | Datum: 2021-03-11 | Tid: 09:15

Andra målprotein i P3 i linje med plan

Utökningen av samarbetet med screening av ett andra målprotein var väntat och i linje med kommunikationen vid noteringsemissionen, men visar att samarbetet med HitGen utvecklas och löper enligt plan. Särskilt intressant är det att notera vds kommentar att ”Målprotein 2 är lika spännande som LPL och har en lika stark genetisk och klinisk validering” vilket indikerar att proteinet redan finns på marknaden. För P3 mot indikationen Dyslipidemi räknar vi att det kan bli aktuellt med samtal om utlicensiering från och med att bolaget kan visa effekt i djurmodeller som tidigast mot slutet av 2023.

Nischindikationer med snabb väg till utlicensiering

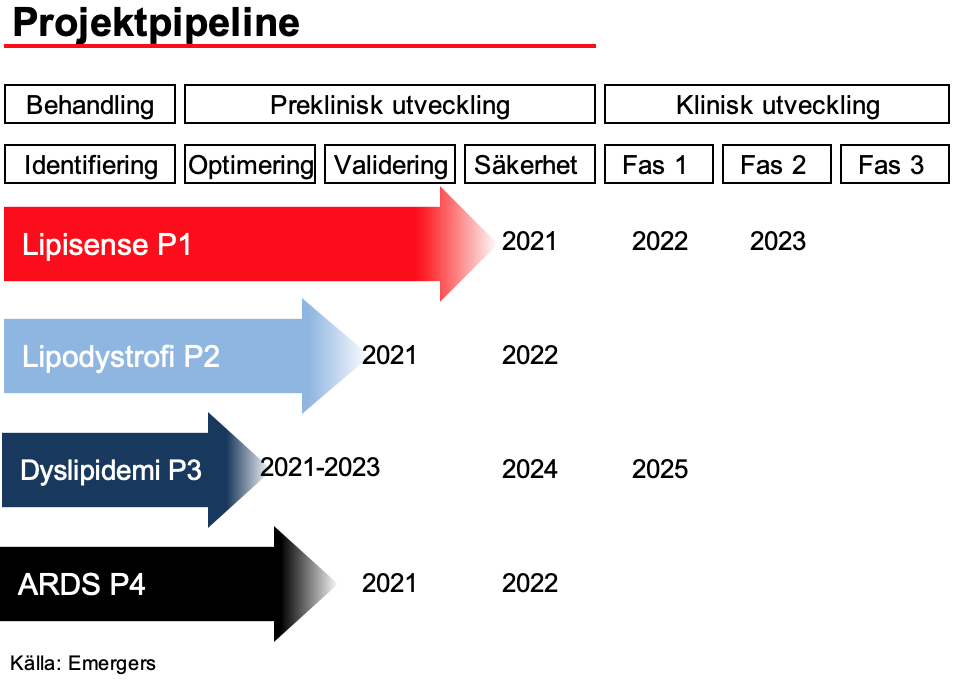

Lipigon fokuserar på lipidbiologi där man knyter till sig experter inom olika terapeutiska teknologiområden. Lipigons projekt Lipisense (P1), Lipodystrofi (P2) och Dyslipidemi (P3) är framförallt inriktade på nischindikationer som kan ge särläkemedelsstatus, där P1 och P3 väntas kunna utökas till bredare indikationer med miljardomsättning. För huvudprojektet Lipisense, som utvecklas mot sjukdomarna familjär kylomikronemi (FCS) och svår hypertriglyceridemi (SHTG), räcker det att påvisa triglyceridsänkning och säkerhet för få marknadsgodkännande. Bolaget räknar med att starta kliniska fas 1-studier under 2022, där effektmått i människa öppnar upp för tidig utlicensiering. Relevanta jämförelseaffärer visar mycket höga belopp (>75 MUSD upfront) även i tidiga faser.

Effektdata och möjligt licensavtal stödjer hög potential

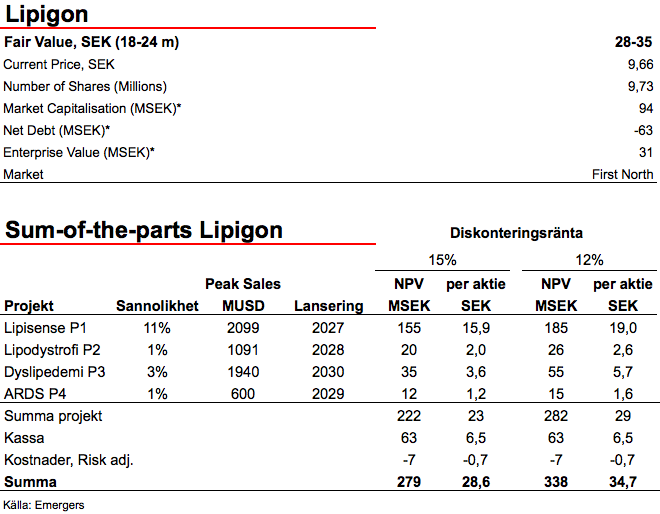

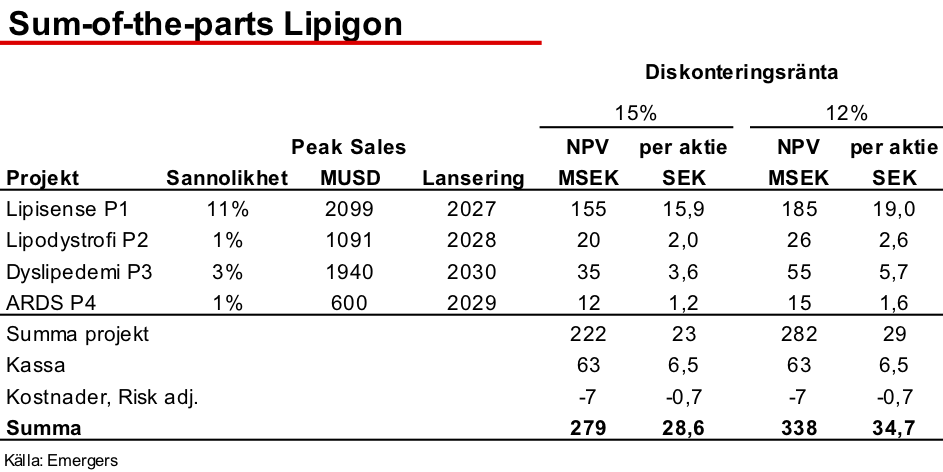

Sammantaget fortsätter vi se ett samlat riskjusterat nettonuvärde för bolagets projekt på motsvarande 28-35 SEK per aktie på 18-24 månaders sikt, som inkluderar en riskjusterad förväntan om en utlicensiering av Lipisense. Som med all läkemedelsutveckling är dock den höga potentialen också förknippad med hög risk.

Från single project till multiteknologisk pipeline

Lipigon Pharmaceutical AB bygger på 50 år av världsledande forskning inom lipidbiologi, främst blodfetter, vid Olivecronalabbet, Umeå Universitet. Bolaget utvecklar nya läkemedel för sjukdomar relaterade till störningar i kroppens fettomsättning, också benämnt lipidrelaterade sjukdomar. Behovet av nya läkemedel på området är stort och i de flesta fall saknas säkra och effektiva behandlingar vilket gör att många patienter inte uppnår sina behandlingsmål.

Bolaget fokuserar initialt på ovanliga sjukdomar som kan ge särläkemedelsstatus, vilket ger fördelar som exempelvis marknadsexklusivitet och i myndighetsprocesser, men på sikt har Lipigon möjlighet att rikta sig mot bredare indikationer. Lipigon har fyra läkemedelsprojekt i sin pipeline, som alla befinner sig i preklinisk fas.

Läs vår initieringsanalys på Lipigon här

Lipigon – Blodfettspecialist med snabbspår

LIPIGON – Med fokus på sjukdomar orsakade av störningar i kroppens fettomsättning har Lipigon Pharmaceuticals fyra attraktiva projekt i pipeline baserade på olika högaktuella terapeutiska teknologier som genterapi

Lipigons primära strategi är inte att självt, som enskilt utvecklingsbolag, nå marknadsgodkännande och kommersialisering för sina projekt, utan har för avsikt att efter kliniska fas 1 och/ eller fas 2-studier ingå kommersiella avtal med ett större, ledande läkemedelsbolag för finansiering och genomförande av den senare kliniska utvecklingen och en eventuell lansering av en produkt. Även om bolaget i dagsläget fokuserar på ovanliga sjukdomar som kan ge särläkemedelsstatus erbjuder projekten möjlighet att rikta in sig mot bredare indikationer på sikt, vilket är viktigt inte minst vid en utlicensiering. Hittills har totalt 50 MSEK investerats i utvecklingen, varav 36 MSEK av emissioner och 14 MSEK av EU och Vinnova. Vid årsskiftet hade Lipigon 15 MSEK i kassan.

”Våra läkemedelsprojekt har möjlighet att expandera från nischmarknader till några av de allra största folksjukdomarna såsom hjärt-kärlsjukdomar som är den vanligaste dödsorsaken i Europa och globalt. De nya läkemedelsteknologierna RNA-läkemedel och genterapi som vi använder får allt större genomslag i branschen och förväntas växa kraftigt framöver. Våra forskningsfält medger ofta effektdata redan i fas 1, därmed räknar vi med en minskning av risken och en kraftig värdehöjning tidigt i projekten”, säger Stefan K Nilsson, vd på Lipigon.

Värdering

Från bolagets sida nämner man möjligheten till tidig utlicensiering av Lipisense, men det är inte helt uppenbart att det kommer att bli faktiska vägen för bolaget. Givet att bolaget lyckas presentera god effektdata redan i Fas 1 är det sannolikt att värdet på bolaget stiger så pass att den ytterligare utspädningen för att ta in pengarna att driva vidare projektet själva, och utlicensiera i ett senare skede (alltså behålla mer av kakan), gör detta till ett mer lukrativt alternativ. Därför är det från dagens perspektiv inte solklart om en nyemission, eller ett licensavtal, är ett bra eller dåligt alternativ för aktieägarna. Det kommer helt enkelt att bero på de omgivande förhållandena, som exempelvis aktiekurs och hur stort ett eventuellt licensavtal kommer vara.

En central del i värderingen är valet av diskonteringsränta. För ett litet nynoterat bolag utan historik av vinster med lönsamheten långt fram i tiden bedömer vi en diskonteringsränta på 15% som motiverad. Det ska förutom risken i verksamheten spegla andra risker för en investering, såsom likviditetsrisk, finansieringsrisk, bolagsstyrningsrisk etc. Det går dock att argumentera för att en stor del av projektrisken redan är reflekterad i den sannolikhetsbedömning vi gjort för varje projekt. Därför kan man argumentera för att använda en mer normaliserad nivå på diskonteringsräntan på 12%. Sammantaget bedömer vi det därför som rimligt med ett motiverat värde som utgörs av utfallen i spannet mellan en diskonteringsränta på 12% och 15%.

Vårt basscenario bygger på att Lipigon tecknar ett licensavtal för Lipisense under 2023. Väljer bolaget att gå vidare med kliniska tester självt, vilket är ett mer gynnsamt scenario för aktieägarna om kursen är stark och en framtida utspädning då liten, så blir siffrorna annorlunda. Baserat på vårt basscenario visar vår sum-of-the-parts av de riskjusterade nettonuvärdena på de olika projekten, justerade för kassan och de riskjusterade kostnaderna på ett samlat värde på bolaget på 280-340 MSEK motsvarande omkring 28-35 SEK per aktie efter emissionen. Det är också vårt motiverade värde för aktien på 18-24 månaders sikt, drivet av och avhängigt goda effektdata i människa som väntas under andra halvåret 2022 och våren 2023.

Johan Widmark | Tel: 0739196641 | Mail: johan@emergers.se

DISCLAIMER

Information som tillhandahålls på eller via denna webbplats är inte avsedd att vara finansiell rådgivning. Emergers mottar ersättning för att skriva om bolaget på den här sidan. Bolaget har givits möjlighet att påverka faktapåståenden före publicering, men prognoser, slutsatser och värderingsresonemang är Emergers egna. För att undvika intressekonflikter har Emergers skribenter inga innehav i de noterade bolag vi skriver om. Analysartiklar skall ej betraktas som en rekommendation eller uppmaning att investera i bolagen som det skrivs om. Emergers kan ej garantera att de slutsatser som presenteras i analysen kommer att uppfyllas. Emergers kan ej hållas ansvariga för vare sig direkta eller indirekta skador som orsakats av beslut fattade på grundval av information i denna analys. Investerare uppmanas att komplettera med ytterligare material och information samt konsultera en finansiell rådgivare inför alla investeringsbeslut. För fullständiga villkor se här.