Johan Widmark | 2022-03-30 08:00

This commissioned research report is for informational purposes only and is to be considered marketing communication. This research report has not been prepared in accordance with legal requirements designed to promote the independence of investment research and Emergers is not subject to any prohibition on dealing ahead of the dissemination of investment research. This research does not constitute investment advice and is not a solicitation to buy shares. For more information, please refer to disclaimer.

Tillskott på 53,5 MSEK före kostnader + 32 MSEK i jan 2023

Som vi flaggat för tidigare annonserar KebNi nu att man planerar att stärka kassan med en kombination av en fullt säkerställd företrädesemission av units med teckningskurs på 0,45 SEK, motsvarande 0,45 SEK per aktie, på initialt 43,5 MSEK och en riktad emission på 10 MSEK. 11,2 MSEK av företrädesemissionen omfattas av teckningsförbindelser och resterande 25,8 + 6,5 MSEK av så kallade botten- resp. toppgarantier. Totala utspädningen för icke-deltagare uppgår 55% eller 61% om vidhängande teckningsoptioner, med teckningskurs 0,45-1,00 SEK utnyttjas fullt ut i januari 2023.

IMU med affärspotential på 200 MSEK enbart till UK

Den största delen av likviden, 30% väntas gå till att stärka produktionskapaciteten inom IMU-området. KebNi har sedan tidigare ett utvecklingsprojekt med SAAB för utvecklingen av nästa generations NLAW. Man skulle även kunna leverera den sorts IMUer som används i innevarande generations NLAW. Med hänsyn till den avgörande betydelse NLAW haft för att stoppa de ryska pansarvagnarna (vilket det finns gott om vittnesmål om bland annat på sociala medier), kan efterfrågan på NLAW väntas öka markant från andra länder i Rysslands närhet. NLAW är dessutom nära unikt med undantag för en jämförbar konkurrent, den målstyrda amerikanska Javelin, som dock är ca 6x så dyr. En enkel räkneövning visar att om Storbritannien skulle återfylla sina lager efter de 10 000 NLAW man skickat till Ukraina och vi antar ett pris per IMU i nedre ändan av intervallet för den sort som används i NLAW, skulle det innebära en affärspotential på 200 MSEK för KebNi, enbart till Storbritannien. Eftersom tidshorisont och omfattning på sådana affärer än så länge är högst hypotetiska väljer vi att betrakta det som en binär option med hög potential snarare än något vi inkluderar i vår prognos, men noterar samtidigt tilläggsordern från SAAB angående NLAW i mitten på mars i år som indikerar att större saker är på gång.

Upplagt för kraftigt lyft i affärsaktivitet 2022 och 2023

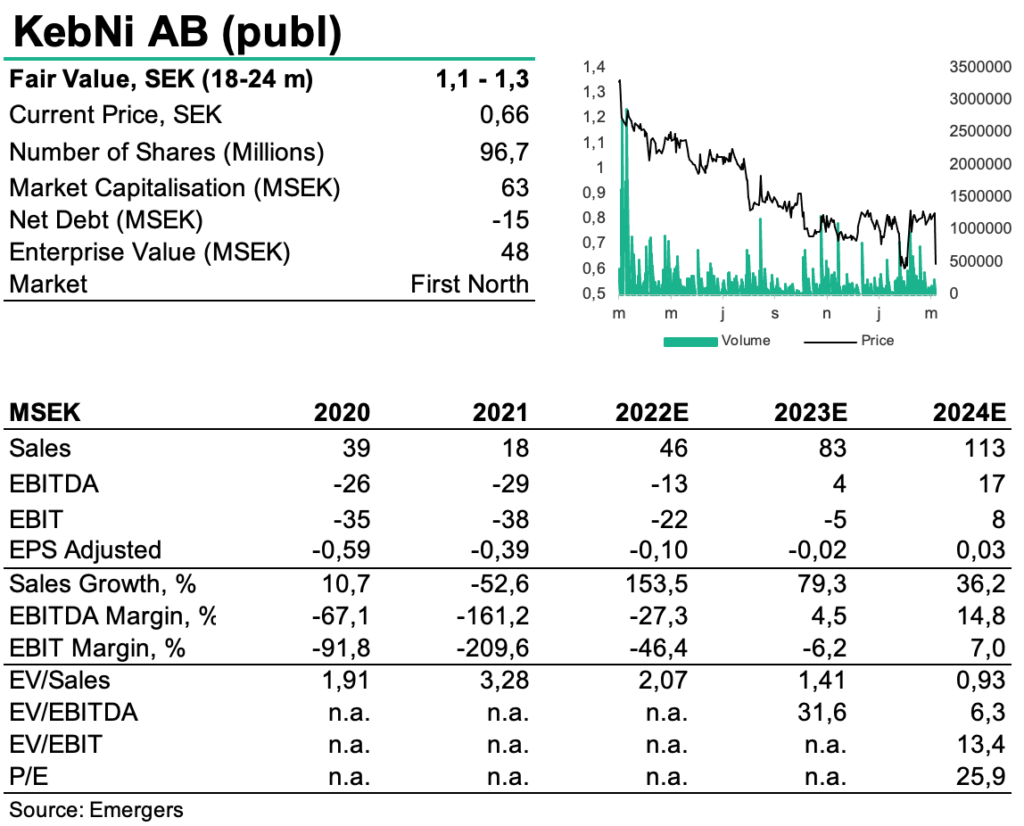

Vid sidan av IMUer för NLAW noterar vi att den senaste tidens nyhetsflöde omfattat en mängd aktiviteter som stödjer bolagets strategiska plan för 2022-2026, vilket är att växa SatCom i en takt över marknadstillväxten samt att matcha Inertial Sensing i storlek 2025, visa positivt rörelseresultat H2 2023 och positivt kassaflöde 2024. Exempelvis börjar Satmission bygga momentum med ett ramavtal i Turkiet som redan resulterat i tre beställningar på totalt 5 MSEK och en nylig order i Polen, samtidigt som bolaget ökat den utländska representationen från ett till 17 länder. Tillsammans med ett flertal pågående diskussioner inom maritima satelliter, den nya IMU-familjen SensAItion och möjligheten att introducera bolagets kommande applikation för ställningsövervakning i Sydkorea, ger det stöd för ett kraftigt lyft i affärsaktivitet under 2022 och 2023. Även om storleken på den planerade emissionen indikerar en mer offensiv satsning än vår tidigare förväntan om en emission på 20 MSEK, vidhåller vi vår prognos om en kraftig omsättningsökning i år och nästa år till 46 MSEK resp. 83 MSEK, med positivt rörelseresultat H2’23. Med ett accelererande momentum i aktivet och utvecklingssatsningar, och justerat för tillskottet till kassan och nya aktier, ser vi nu stöd för ett motiverat värde baserat på DCF och jämförelsemultiplar på 1,1-1,3 (1,2-1,6) SEK per aktie på 18-24 månaders sikt.

DISCLAIMER

Information som tillhandahålls av Emergers eller på Emergers webbplats, emergers.se är inte avsedd att vara finansiell rådgivning. Emergers mottar ersättning för att skriva om bolaget på den här sidan. Bolaget har givits möjlighet att påverka faktapåståenden före publicering, men prognoser, slutsatser och värderingsresonemang är Emergers egna. Analysartiklar skall ej betraktas som en rekommendation eller uppmaning att investera i bolagen som det skrivs om. Emergers kan ej garantera att de slutsatser som presenteras i analysen kommer att uppfyllas. Emergers kan ej hållas ansvariga för vare sig direkta eller indirekta skador som orsakats av beslut fattade på grundval av information i denna analys. Investerare uppmanas att komplettera med ytterligare material och information samt konsultera en finansiell rådgivare inför alla investeringsbeslut.

HANTERING AV PERSONUPPGIFTER

Emergers skickar ut enkäter för att samla in kvantitativa och kvalitativa data. Syftet är att förstå hur ett visst bolag uppfattas på marknaden. Dina personuppgifter behandlas bara om du deltar i undersökningen. De data som Emergers publicerar eller delar med bolag är alltid anonymiserade och går inte att knyta till dig som person. För mer information om hur vi hanterar personuppgifter, se https://www.emergers.se/personuppgifter-i-enkater/