Johan Widmark | 2021-05-25 11:00 | Uppdaterad: 2021-06-16 11:00

Plattform för dubbelriktad kommunikation

Den nordiska marknaden för online video uppskattas växa med 15-20% per år, där vissa delsegment som engaging video bedöms växa betydligt snabbare. Särskilt B2B-marknaden för videotjänster gynnas av flera starka strukturella drivkrafter och ett mer strategiskt förhållningssätt till videokommunikation. Med sin Online Video Platform hjälper Qbrick idag ett 100-tal B2B-kunder streama cirka 7 petabyte årligen där över 90% utgörs av Qbricks SaaS end-to-end video solution. Verksamheten bygger på tre pelare, Create (onlineverktyg för videoskapande och streaming), Manage (lagring, textning etc.) och Engage (för dubbelriktad kommunikation snarare än enkelriktad distribution).

Engaging video drivkraft för tillväxt inom B2B-video

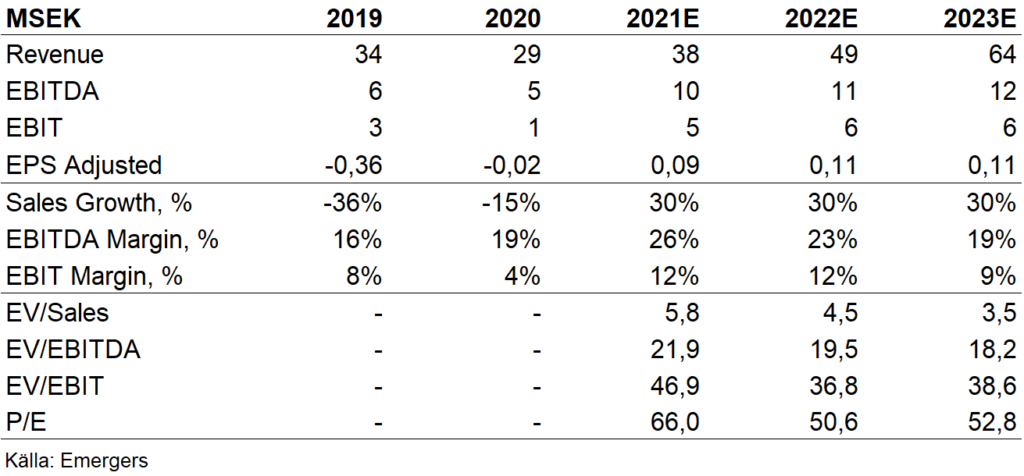

Med tillväxtpotential inom en mängd vertikaler och primärt fokus på utveckling inom videoshopping och virtual meetings, i kombination med en förstärkt kassa efter emissionen och vinst på rörelsenivå redan idag, räknar vi med att Qbrick ska bli en nyckelspelare både i utvecklingen av kundföretagens erbjudanden och konsolideringen av den fragmenterade B2B-videomarknaden, där mindre peers idag saknar muskler att utvecklas med marknaden. Med ett ökat kundintresse för engaging video räknar vi med en tillväxt på ca 30% per år framöver, vilket är över marknadstillväxten. Trots hög skalbarhet, stabil bruttomarginal över 70% och underliggande lönsamhet kommer satsningar på utveckling och försäljning innebära positivt kassaflöde först 2024.

Tillväxt och SaaS-intäkter starkt stöd för höga multiplar

Kombinationen av stor etablerad kundbas med god lönsamhet i botten, hög andel SaaS-intäkter och en strukturellt driven förändring av efterfrågan ger stöd för höga värderingsmultiplar. Multipeln på 8x ARR i listningsemissionen kan förväntas sjunka snabbt kommande år. Men det saknas inte risker, exempelvis relaterade till utveckling, mognad, möjligheterna att kapitalisera på underliggande trender och hög konkurrens. Baserat på jämförelsemultiplar och en DCF ser vi nu stöd för ett motiverat värde på 7,50-9,20 SEK på 12-24 månaders sikt.

Johan Widmark | Tel: 0739196641 | Mail: johan@emergers.se

DISCLAIMER

Information som tillhandahålls på eller via denna webbplats är inte avsedd att vara finansiell rådgivning. Emergers mottar ersättning för att skriva om bolaget på den här sidan. Bolaget har givits möjlighet att påverka faktapåståenden före publicering, men prognoser, slutsatser och värderingsresonemang är Emergers egna. För att undvika intressekonflikter har Emergers skribenter inga innehav i de noterade bolag vi skriver om. Analysartiklar skall ej betraktas som en rekommendation eller uppmaning att investera i bolagen som det skrivs om. Emergers kan ej garantera att de slutsatser som presenteras i analysen kommer att uppfyllas. Emergers kan ej hållas ansvariga för vare sig direkta eller indirekta skador som orsakats av beslut fattade på grundval av information i denna analys. Investerare uppmanas att komplettera med ytterligare material och information samt konsultera en finansiell rådgivare inför alla investeringsbeslut. För fullständiga villkor se här.