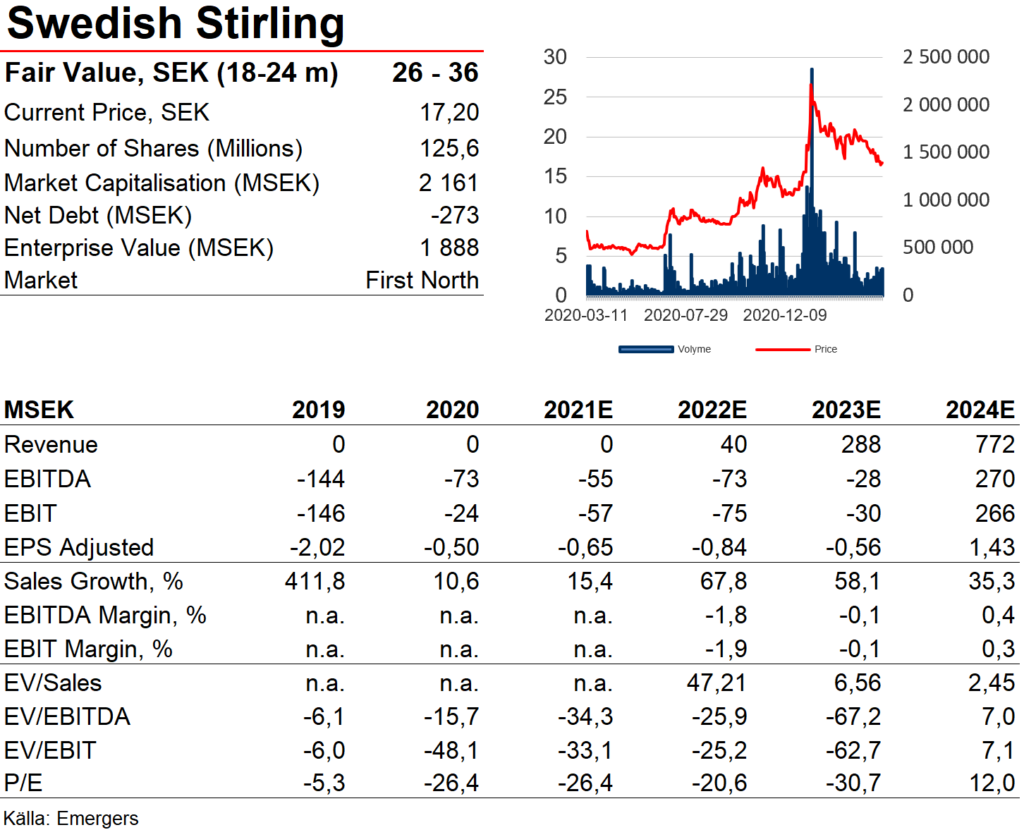

Med förstärkningen av kassan på 225 MSEK är nu ytterligare en viktig sten på plats i det bygge som ska utgöra grunden i Swedish Stirlings utrullning i Sydafrika. Med avtalet med Glencore som en första viktig hörnsten återstår nu finansieringsavtal med ett eller två finansinstitut och fasta avtal med de två återstående ferrokromproducenterna – händelser som alla sannolikt väntar runt hörnet. Tillsammans med en potentiell lansering av utsläppsrätter i Sydafrika och avsiktsförklaringen med SMS Group fortsätter vi se ett motiverat värde på 26-36 SEK på 18-24 mån sikt.

Johan Widmark | 2021-05-31 14:20

225 MSEK räcker hela vägen

Efter det efterlängtade första avtalet med Glencore som annonserades i slutet av april flaggade vi för att vårt antagande om en genomsnittlig produktionskostnad för de 25 PWR BLOK till Glencore på 6 MSEK per enhet, och antagandet att SPV skulle finansieras med 50% Eget kapital och 50% lån, skulle påkalla ett behov att stärka kassan (läs vår senaste uppdatering Islossning med prestigekund banar väg för utrullning). Även om bilden av det totala framtida kapitalbehovet fortfarande är avhängigt utfallet från förhandlingarna med de två återstående ferrokromproducenterna så har omfattningen på den genomförda emissionen på 225 MSEK undanröjt en hel del osäkerhet i caset. Enligt bolaget ska den genomförda finansieringen i kombination med ett upplägg med en eller två av de finansieringspartners som man nu förhandlar med, räcka hela vägen för utrullning av de totalt 241 PWR BLOK som ligger på bordet i Sydafrika.

Läs vår tidigare analys på Swedish Stirling här

SMS-avtal öppnar för bred och effektiv utrullning i Europa

Med avsiktsförklaringen med SMS Group tar Swedish Stirling inte bara steget in i Europa, utan expanderar också till nya marknadssegment samtidigt som det öppnar för en snabbare, bredare och mer effektiv utrullning av PWR BLOK. Det aktualiserar även frågan om värdet på utsläppsrätterna som kan uppgå till ca 0,9

Reducering av risken kompenserar utspädningen

För de två andra kunder Swedish Stirling förhandlar med ser vi ett leasingupplägg som mest sannolikt, som även kan innefatta STRLNG som leasinggivare. I det scenario där STRLNG äger över 50% av leasingbolaget skulle det innebära att en försäljning istället blir en leasingintäkt i STRLNGs räkenskaper (på ett sätt som liknar Glencoreavtalet), vilket innebär en hög grad av osäkerhet i vår prognos, även om våra volymantaganden visar sig rätt. Medan utspädningen från emissionen på ca 12% visserligen tynger något på kalkylen per aktie så är det också ett viktigt steg framåt som minskar risken markant, både den operationella risken i utrullningen samtidigt som det undanröjer risken för en större företrädesemission. Med förväntan om ett fortsatt positivt nyhetsflöde, ytterligare två kontrakt i pipeline, en potentiell lansering av utsläppsrätter i Sydafrika och avsiktsförklaringen med SMS Group fortsätter vi se ett motiverat värde på 26-36 SEK på 18-24 mån sikt.

Johan Widmark | Tel: 0739196641 | Mail: johan@emergers.se