GRANGEX: Updated DFS confirming viability to produce high-grade iron ore at Dannemora

The announcement of the updated DFS for Dannemora showed, as expected, higher CAPEX and OPEX compared to the FS announced in December 2022, as a

Grängesberg Exploration

ANALYS Med avstamp i utvinning av höghaltig fosfor och återstarten av Dannemoragruvan satsar Grängesberg Exploration på att bygga en ny gruvgrupp i Mellansverige. Baserat på utlåtande från oberoende kvalificerad person, gynnsamma tillståndsutsikter och omfattande befintliga anläggningar ser vi en IRR på 30% resp. 42% och ett riskviktat nettonuvärde på 0,13 SEK per aktie på 24 månaders sikt, motsvarande en uppsida på 230% jämfört med kursen i aktieemissionen, och ett värde runt 0,19 SEK om bolaget levererar och kan finansiera sig på nivåer nära projektvärdena.

Analys: Johan Widmark | Datum: 2020-12-22

GRÄNGESBERG EXPLORATION är resultatet av en sammanslagning av det så kallade Apatitprojektet i Grängesberg och det förvärvade konkursboet efter Dannemora Mineral AB, som genom ett omvänt förvärv av Metallvärden i Sverige AB nådde NGM i november 2020. Grängesberg Exploration kan beskrivas bestå av två huvudprojekt (Apatitprojektet och Dannemoraprojektet), ett bihang (Sala Bly), samt en option (det så kallade järnmalmsprojektet). Bolaget leds av en namnkunnig duo i gruvkretsar bestående av vd Christer Lindqvist, mest känd som tidigare ordförande för Copperstone Resources och vd för Nordic Iron Ore, och bolagets CFO, Paul F. Johnsson, som är bekant för investerare som tidigare vd och CFO för Sotkamo Silver. I styrelsen finns även Tethys Oils tidigare CFO, Jesper Alm.

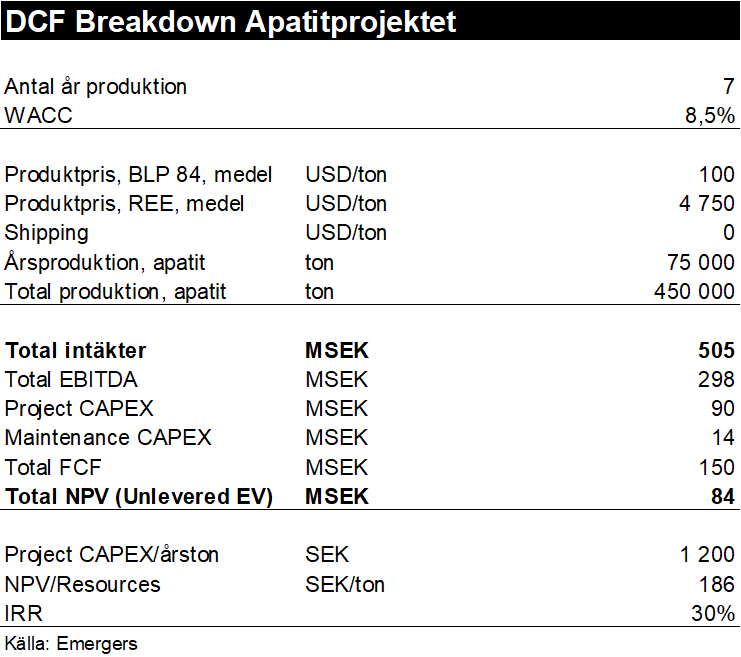

Apatitprojektet består i att utvinna fosfor ur SSAB:s gamla sandmagasin i Grängesberg. För detta behövs det göras omfattade studier och tillståndsansökningar, såsom en feasibility study (genomförbarhetsstudie), vattentillstånd- och miljötillståndsansökan. Vi bedömer en produktionsstart för Apatitprojektet ligga närmast i tid, omkring 2023. Vår beräkning visar en IRR på 30% för Apatitprojektet.

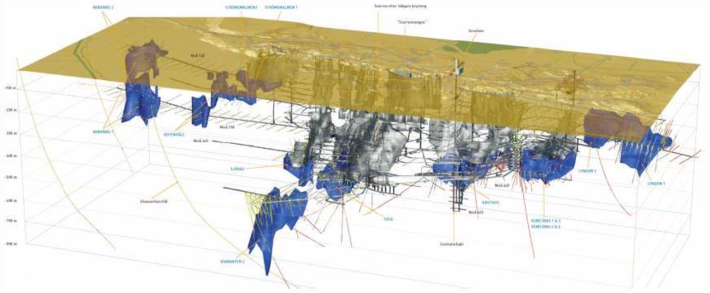

Dannemoraprojektet består i att återstarta järnmalmsproduktionen i Dannemoragruvan, som gick i konkurs 2015. För detta behövs bland annat en ny miljötillståndsansökan. Enligt bolagets bedömning bör en återstart av gruvan kunna göras omkring 2024. Bolaget bedömer att tidigare investeringar i anläggningar och infrastruktur kan bespara dem investeringar på cirka 600 MSEK vid en återstart, vilket gör en gruvstart mindre kostsam än den hade behövt vara vid motsvarande ny gruva. Den förväntade investeringen uppgår istället till 800 MSEK. Tack vare de låga investeringsbehovet visar vår beräkning en IRR på 42% för en återstart av Dannemora.

Vi räknar med att få fram en 64 procentig järnmalmsprodukt och med all dokumentation från senaste produktionsperioden 2012-2015 har vi mycket goda förutsättningar.

Christer Lindqvist, vd Grängesberg Exploration

Sala Bly är verksamt idag och väntas omsätta omkring 17 MSEK under 2020e med en EBITDA på 1,3 MSEK. Även om vi ser en potential för att utveckla och växa Sala Blys verksamhet kommer det utgöra ett litet men begränsat bidrag till finansieringen av Grängesbergs huvudprojekt.

Järnmalmsprojektet består av tre strategiska undersökningstillstånd för att utvinna järnmalm, varav två avser prospektering på djupet under den gamla gruvan i Grängesberg där de järnmalmsfyndigheter som identifierats har relativt komplicerade förhållanden för brytning under jord. Att utveckla fyndigheterna är helt beroende av uthålligt höga priser och förknippade med betydande arbete och investeringar för att realisera. I ljuset av att produktionsstart ligger som bäst fem år bort i tiden tillskriver vi därför järnmalmsprojektet ett nollvärde i vår värdering, men noterar med intresse Grängesbergs långsiktiga ambition att konsolidera järnmalmsmarknaden i området, vilket antyder en ambition om någon form av strukturaffär med Nordic Iron Ore (NIO, Mkt Cap 88 MSEK) som också är verksamma i området.

Tillståndsmässigt bör det heller inte innebära några problem. Bolaget kommer i praktiken att genomföra ett omfattande uppstädningsprojekt.

Thomas Lindholm, GeoVista AB

Den slutliga feasability-studien väntas klar nästa höst och ambitionen är att visa att avfallssanden i magasinen kan processas till en 75 000 ton högfosforhaltig apatit över sju år. Därtill räknar bolaget med att kunna återvinna den REE som finns i sanden, på omkring 500 ton årligen.

Tillsammans med processtester för att optimera flotationsprocessen för att förbättra fosforutbytet, en andra studie för att fastställa optimal processlayout kommer även ett flertal myndighetsgodkännanden att behöva inhämtas, såsom tillstånd från regionstyrelsens miljöprövningsdelegation, tillstånd för vattenverksamhet och krav på att överskottsmaterialet från anrikningsprocessen skickas tillbaka till samma magasin. Eventuellt kan även en bearbetningskoncession komma att krävas för utvinningen av apatit. Det innebär att bolaget, om allt går väl, kan väntas starta produktion andra halvåret 2023.

I bolagets prospekt ingår ett utlåtande från en oberoende Kvalificerad Person, utsedd av Fennoscandian Association for Metals and Minerals Professionals (FAMMP). Denne, Bergsingenjör Thomas Lindholm, GeoVista AB, framhåller att den tekniska metoden (flotation) är välkänd och inte speciellt komplicerad. Sammantaget bedömer han att Grängesberg Exploration ska kunna verkställa sin plan.

”Tillståndsmässigt bör det heller inte innebära några problem. Bolaget kommer i praktiken att genomföra ett omfattande uppstädningsprojekt, vilket innebär att de idag deponerade massorna kommer att tas upp, behandlas och deponeras på nytt, men med ett miljömässigt säkrare långtidsperspektiv”, skriver Thomas Lindholm i utlåtandet.

Sammantaget tillskriver vi därför Apatitprojektet 85% sannolikhet för att nå produktion.

Tanken att investera tid och pengar i att återstarta en gruva som rätt nyligen gått i konkurs kan framstå som vansklig. Men Grängesberg har goda belägg för varför de skulle kunna nå ett bättre resultat än den tidigare operatören.

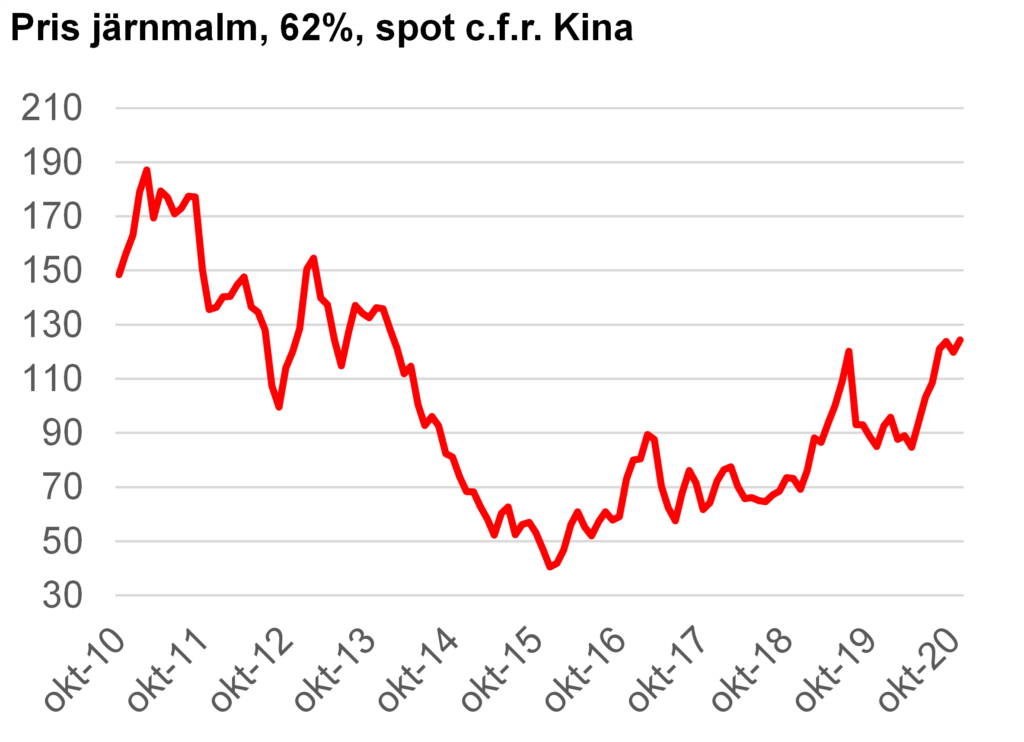

Vid sidan av det låga järnmalmspris som rådde när gruvan upphörde 2014-2015 så drogs dåvarande Dannemora Mineral AB med tunga investeringar och höga finansieringskostnader. Därtill drogs gruvan med för höga produktkostnader på grund av ofullständiga processtester som gav fel processdesign. Man byggde enbart sovringsverk men avstod från att investera i anrikningsverket vilket gav ett lågt produktutbyte. Man använde ingen primärkrossning under jord vilket gav hög logistikkostnad och bröt dessutom mot miljötillståndet med primärkrossning på ytan.

Efter att ha detaljgranskat Dannemora och lärt av det konkursade bolagets erfarenheter har Grängesberg Exploration identifierat några centrala faktorer som kommer vara avgörande för att nå en väsentligen bättre gruvekonomi.

Dannemoragruvan

Även i fallet Dannemora finns ett utlåtande från oberoende Kvalificerad Person, Bergsingenjör Thomas Lindholm från GeoVista. Han menar att bolaget kommer behöva söka ett nytt miljötillstånd, men då ett sådant beviljades för cirka 10 år sedan borde det inte vara svårt att få. Slutsatsen består dock i en något mer reserverad formulering än i fallet med Apatitprojektet, då Thomas Lindholm menar att möjligheterna att bättre bedöma förutsättningarna för en återstart av Dannemora bedöms som goda.

I ljuset av det starkare järnmalmspriset jämfört med nivån vid konkursen, de omfattande redan gjorda investeringarna, inriktningen mot en mer höghaltig malmprodukt, kvalificerad persons utlåtande och inte minst det faktum att gruvan var i produktion för mindre än 10 år sedan, ser vi sammantaget 85% sannolikhet för Grängesberg att återstarta produktion i Dannemora.

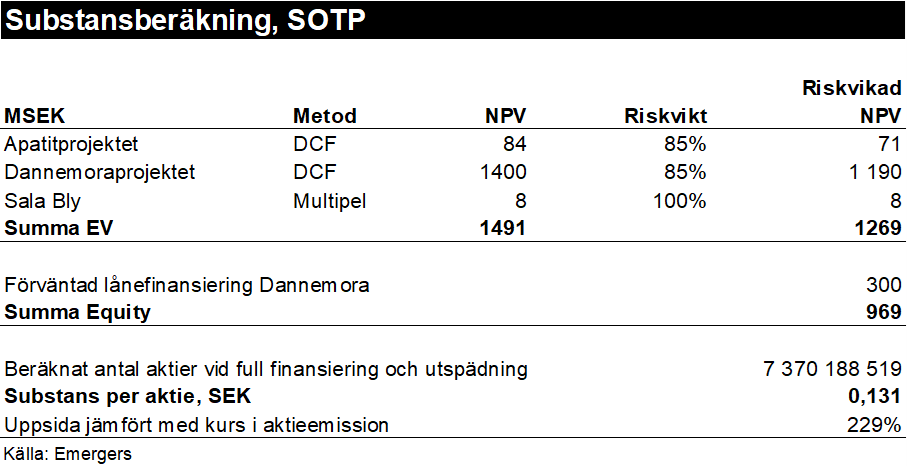

För att avgöra värderingspotentialen på Grängesberg Exploration använder vi en substansvärdering, där värdet på de två huvudprojekten beräknas med en diskonterad nettonuvärdesberäkning av projektens obelånade kassaflöden (unlevered DCF). För Sala Bly använder vi en traditionell multipelvärdering.

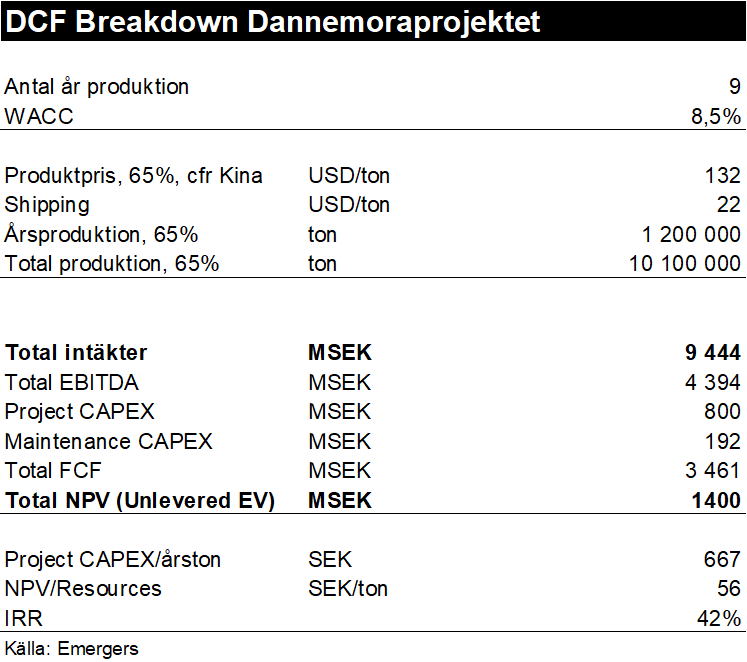

Diskonteringsräntan i kalkylen baseras på den vägda kapitalkostnaden. Vi bedömer att bolaget kommer kunna lånefinansiera ca 300 MSEK av de 800 MSEK i Dannemoraprojektet, motsvarande 38 procents belåning. Med antagande om 6 procents kapitalkostnad för lånedelen och 10 procent för eget kapital motsvarar det en WACC på 8,5 procent.

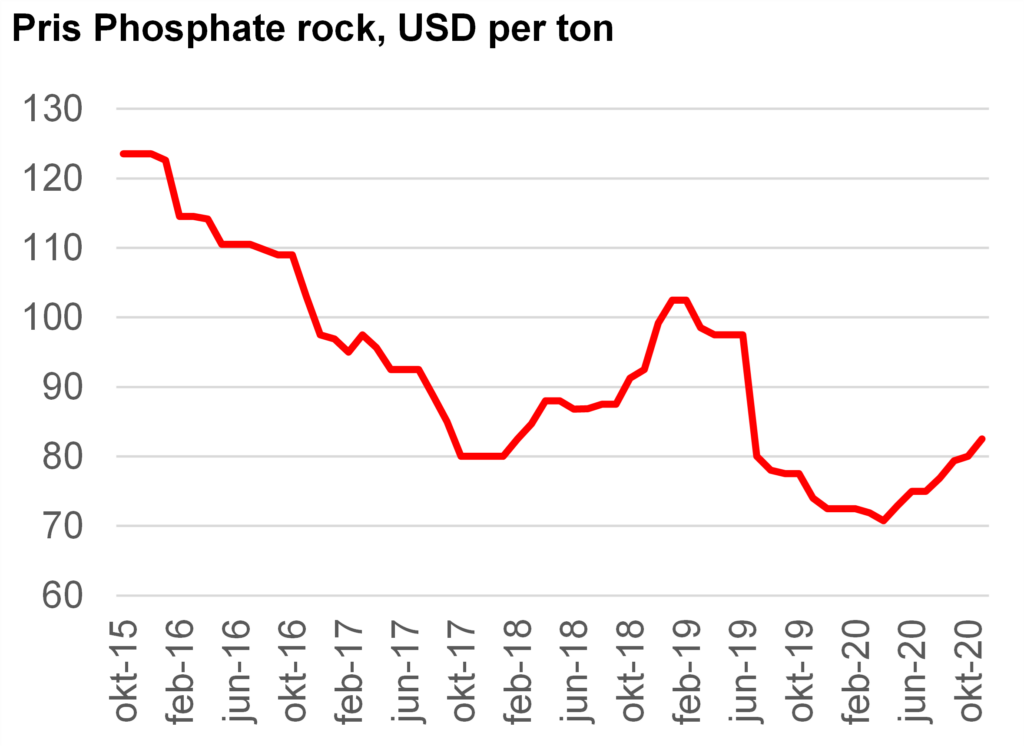

Med antagande om produktionsstart 2023 och en platåproduktion på 75 000 ton per år från 2024, 21% premie för bolagets höghaltiga fosforprodukt (BLP 84 istället för standard BLP 70), omkring 500 ton REE årligen till ett värde av 4750 USD per ton så motsvarar det en genomsnittlig intäkt för projektet på omkring 80 MSEK per år. Vidare räknar vi med en uppskattad OPEX per ton på 450 SEK, projektinvesteringar, CAPEX på 90 MSEK och total underhålls-CAPEX på 14 MSEK (16% av projekt-CAPEX). Om bolaget skulle leverera sin fosfor till Yara (i Porsgrunn) så räknar vi med att bolaget erhåller samma priser FOB som man får vid leverans FOB i Marocko. Sammantaget motsvarar det totala kassaflöden på 150 MSEK som diskonterade tillbaka till idag med 8,5% WACC ger ett obelånat DCF-värde (EV) på 84 MSEK och en IRR på 30%.

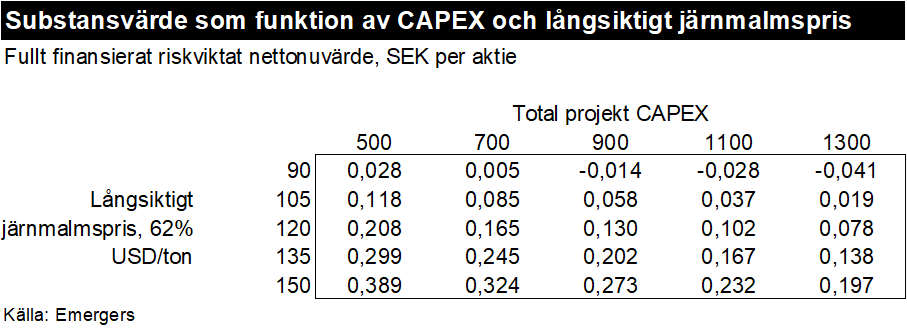

Källa: Indexmundi.com

För Dannemora antar vi en årsproduktion på 1,2 Mton och ett linjärt pris på 120 USD per ton för 62% malm och en fast premie på 12 USD per för bolagets höganrikade produkt på 64-65%. Med en OPEX på 500 SEK per ton, investeringar (CAPEX) på 800 MSEK plus totalt 192 MSEK i underhålls-CAPEX (motsvarande 24% av projekt-CAPEX) så motsvarar det ett diskonterat nettonuvärde på kassaflödena från Dannemora på 1400 MSEK och en IRR på 42%.

Källa: Indexmundi.com

Men hänsyn till nämnda sannolikhetsbedömningar uppgår då det riskviktade nettonuvärdet på projektet, tillsammans med Sala Bly, före utspädningen från framtida finansiering till omkring 1 000 MSEK.

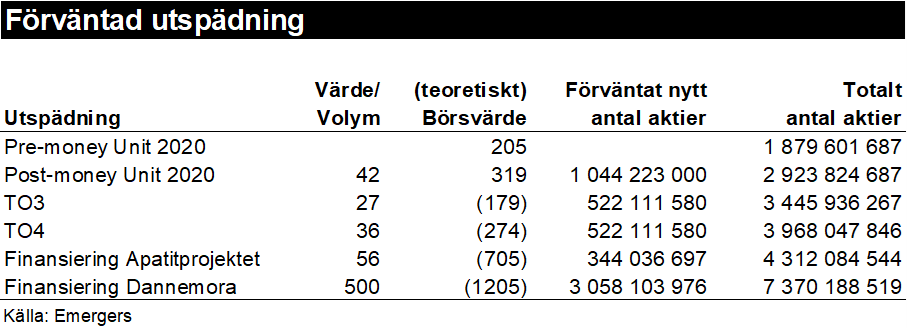

Likviden från förestående aktieemissionen på 36 MSEK efter emissionskostnader kommer dock endast finansiera den kommande 12 månadernas studier. Vid sidan av teckningsoptionerna TO3 och TO4 tillkommer även framtida finansieringar av investeringarna i Apatitprojektet på 90 MSEK och Dannemora på 800 MSEK, som vi räknar med kommer finansieras med eget kapital till 62%.

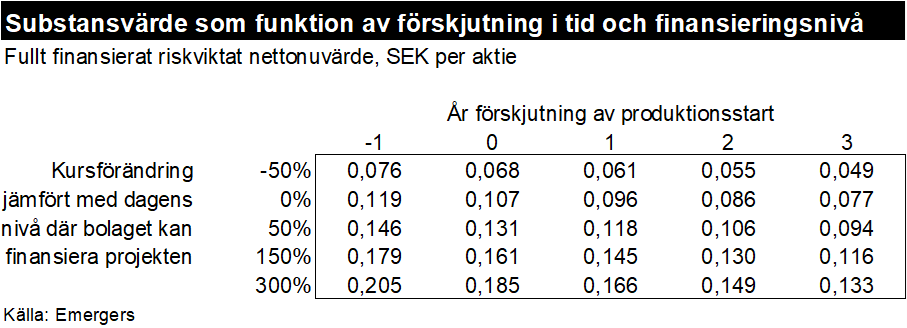

För teckningsoptionernas del är den förväntade utspädningen 26%. Hur stor utspädningen från de framtida projektfinansieringarna blir kommer till stor del bero på vilka framtida kursnivåer Grängesberg kommer kunna ta in nytt kapital på, vilket i sin tur kommer avgöras av momentum i projektet och i vilken mån bolaget gör framsteg med att reducera risken.

Även i ett försiktigt scenario tycker vi det är rimligt att räkna med att bolaget kan finansiera sig på högre kursnivåer än dagens, eftersom man när det väl är dags att söka finansiering kommer ha minskat risken i projekten markant, med nödvändiga studier och tillstånd bakom sig.

Om bolaget kan finansiera projekten vid en teoretisk framtida kurs 50% över dagens kurs, motsvarar det en total utspädning på 60% och antalet aktier uppgår då till 7370 miljoner aktier. Det motsvarar ett fullt finansierat riskviktat nettonuvärde av portföljen på 0,13 SEK per aktie och en potentiell uppsida jämfört med aktiekursen i emissionen (0,04 SEK) på ca 230%.

Skulle bolaget dock kunna refinansiera sig på mer gynnsamma nivåer, närmare i linje med projektens beräknade värde, motsvarar då ett oriskat (unrisked) fullt finansierat nettonuvärde av portföljen 0,19 SEK per aktie och en potentiell uppsida jämfört med aktiekursen i emissionen (0,04 SEK) på 370%.

Sammantaget ser vi därför ett motiverat värderingsintervall på 0,13-0,19 SEK per aktie på 24 månaders sikt, motsvarande en uppsida på 230 – 370% jämfört med aktiekursen i emissionen.

Johan Widmark | Tel: 0739196641 | Mail: johan@emergers.se

DISCLAIMER

Information som tillhandahålls på eller via denna webbplats är inte avsedd att vara finansiell rådgivning. Emergers mottar ersättning för att skriva om bolaget på den här sidan. Bolaget har givits möjlighet att påverka faktapåståenden före publicering, men prognoser, slutsatser och värderingsresonemang är Emergers egna. För att undvika intressekonflikter har Emergers skribenter inga innehav i de noterade bolag vi skriver om. Analysartiklar skall ej betraktas som en rekommendation eller uppmaning att investera i bolagen som det skrivs om. Emergers kan ej garantera att de slutsatser som presenteras i analysen kommer att uppfyllas. Emergers kan ej hållas ansvariga för vare sig direkta eller indirekta skador som orsakats av beslut fattade på grundval av information i denna analys. Investerare uppmanas att komplettera med ytterligare material och information samt konsultera en finansiell rådgivare inför alla investeringsbeslut. För fullständiga villkor se här.

The announcement of the updated DFS for Dannemora showed, as expected, higher CAPEX and OPEX compared to the FS announced in December 2022, as a

Prolight’s report for Q1’24 did not reveal any particular surprises. The positive SEK 5.6m revision to the FY’23 result stemming from an understated claim on

As announced already in February, capacity utilization and turnover in Q1 were weighed down by the plant disease in Härnösand, with a negative impact of

Apart from a slight further delay in the start of Phase I with NEX-22, the report for Q1’24 proved rather uneventful. The subsequent CMD however

With a striking renegotiation of the final purchase agreement for Sydvaranger, reducing the initial payment from USD 1+19m to USD 1+0.5m, GRANGEX succeeds in avoiding

MODI reported sales growth in Q1’24 of 31%, confirming that the strong momentum seen in H2’23 carried into 2024. Along with a 4ppt gross margin

For new research on growth stocks, sign up to our newsletter