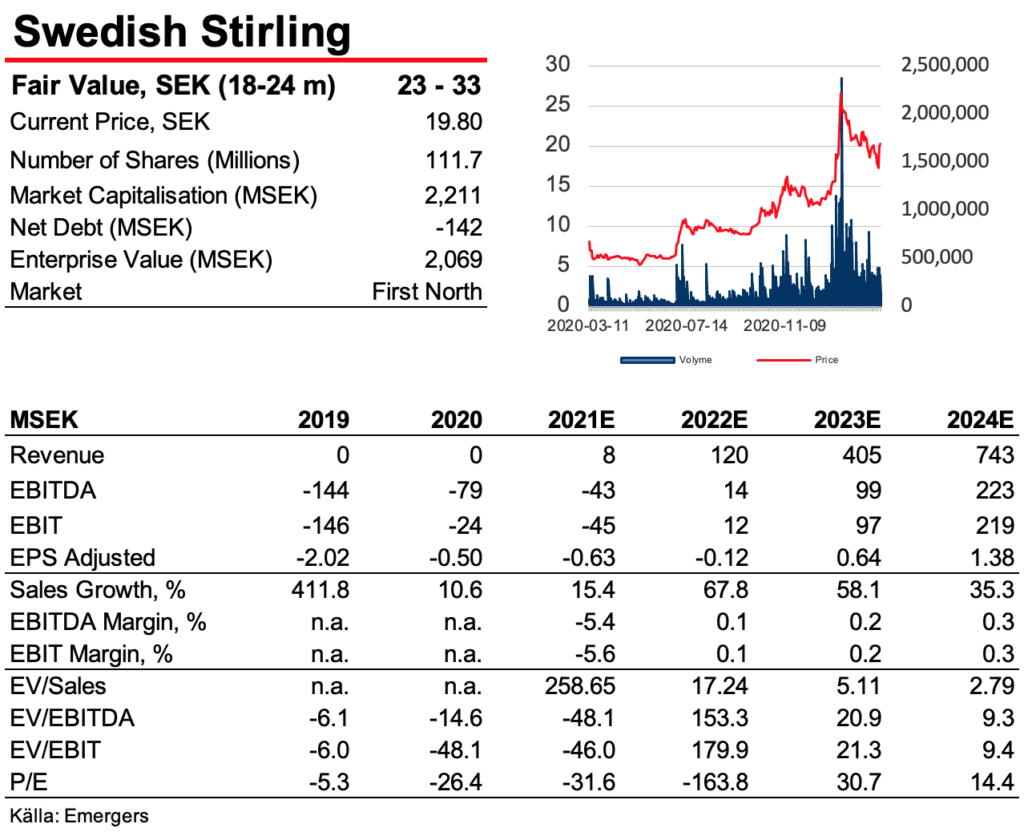

Med invigningen av bolagets första installation på TC Smelter, en gynnsam regulatorisk utveckling, Glencore/Merafes väldigt publika commitment till Swedish Stirlings PWR BLOK och ett fortsatt stigande kraftpris i Sydafrika (ökning av tarifferna med 15,6% 2021) ser vi ljust på utsikterna för Swedish Stirling. Vår prognos som ger stöd åt en motiverad kurs på 23-33 SEK på 18-24 månaders sikt inkluderar varken den outforskade potentialen i utsläppsrätter eller närtida besked om nya marknader.

Analys: Johan Widmark | Datum: 2021-03-11 | Tid: 15:40

Besked om nästa geografi inom kort

Swedish Stirlings möjliggör för stora ferrokromproducenter i Sydafrika att ta tillvara restenergi från bolagens masugnar och därigenom spara in på ca 15% av elkostnaderna. Eftersom el utgör en tredjedel av kundernas kostnadsmassa kan PWR BLOK hjälpa dessa kunder att närapå fördubbla sin vinstmarginal. Med förra årets avsiktsförklaringar på 241 enheter väntar vi nu både besked om påskrivna avtal, där den internationellt mest namnkunnige, Glencore varit väldigt publik i sitt committment till PWR BLOK med kommentarer från både avgående koncern-vd och vd för operativa partnern Merafe. Besked väntas även om nästa geografiska marknad där vi ser möjlighet för allt från Kazakstan och Oman till Malaysia och USA, men störst sannolikhet för en marknad i Europa, som exempelvis Finland.

Långsiktig expansion av bruttomarginalen

Vi räknar med att bolaget levererar enstaka enheter nästa år och ökar takten mot ett grovt antagande om runt 100 PWR BLOK i årstakt år 2025. En springande punkt i kalkylen är antagandet om enhetskostnadsutveckling, där bolaget självt räknar med att kunna halvera enhetskostnaden för varje tiodubbling av produktionsvolymen, på samma sätt som inom exempelvis fordonsindustrin. Det borde lyfta bruttomarginalen från vårt antagande om 30-40% tidigt i utrullningen till uppemot 60% långsiktigt. Mycket kommer dock att bero på avtalsformen på de slutliga avtalen, vilket värde utsläppsrätterna tillmäts (då värdet i Sydafrika kan uppgå till lika mycket som värdet på elen från PWR BLOK om rätterna prissätts som i Europa) och hur expansionen bortanför befintliga avsiktsförklaringar på 241 enheter ser ut.

Läs vår tidigare analys på Swedish Stirling och se intervju med vd här

Konvertibelavtal minskar osäkerheten | Se intervju med vd Gunnar Larsson

SWEDISH STIRLING Kombinationen av avtal med konvertibelinnehavarna och en riktad nyemission ger en god förstärkning av finanserna som minskar osäkerheten utan att pröva befintliga ägares tålamod. Se vår intervju med vd Gunnar Larsson om hur man ska minska produktionskostnaden för bolagets unika teknik och om bolagets fokus för 2021.

Flertal möjliga triggers i korten framöver

Sammantaget ser vi ett motiverat värde på 23-33 SEK på 18-24 månaders sikt, baserat på mix av DCF och multiplar. Viktiga triggers framöver kommer vara besked om påskrivna avtal, nästa geografiska marknad och eventuella framsteg med att kapitalisera på värdet i PWR BLOKs utsläppsrätter.

Johan Widmark | Tel: 0739196641 | Mail: johan@emergers.se

DISCLAIMER

Information som tillhandahålls på eller via denna webbplats är inte avsedd att vara finansiell rådgivning. Emergers mottar ersättning för att skriva om bolaget på den här sidan. Bolaget har givits möjlighet att påverka faktapåståenden före publicering, men prognoser, slutsatser och värderingsresonemang är Emergers egna. För att undvika intressekonflikter har Emergers skribenter inga innehav i de noterade bolag vi skriver om. Analysartiklar skall ej betraktas som en rekommendation eller uppmaning att investera i bolagen som det skrivs om. Emergers kan ej garantera att de slutsatser som presenteras i analysen kommer att uppfyllas. Emergers kan ej hållas ansvariga för vare sig direkta eller indirekta skador som orsakats av beslut fattade på grundval av information i denna analys. Investerare uppmanas att komplettera med ytterligare material och information samt konsultera en finansiell rådgivare inför alla investeringsbeslut. För fullständiga villkor se här.